Hva er en fondsobligasjon?

En fondsobligasjon eller «hybridkapital» er et usikret rentebærende finansielt instrument, normalt utstedt av banker og finansinstitusjoner. Formålet med utstedelse av denne type obligasjoner, er å oppfylle de offentlig fastsatte kravene til kapitaldekning. For å beskytte innskytere og andre kreditorer har myndighetene bestemt at banker må ha en viss mengde absorberende kapital, som kan ta tap ved løpende drift. Denne kapitalen består av aksjonærenes egenkapital, ansvarlige lån og fondsobligasjoner.

Fondsobligasjoner har egenskaper som ligner på både gjeld og egenkapital, derav betegnelsen «hybridkapital». Instrumentet betaler løpende renter som andre gjeldsinstrumenter, men har, i likhet med aksjeinstrumenter, ikke en forfallsdato (evigvarende). Praksisen i markedet er at fondsobligasjoner innfris på første mulighet ifølge låneavtalen (som normalt er 5 år etter utstedelse) og det er en klar forventning fra investorene i markedet at denne praksisen opprettholdes. I tillegg til de tradisjonelle risikoelementene knyttet til verdipapirer, som for eksempel svingninger i markedet og selskapsspesifikke faktorer, innehar fondsobligasjoner en del risikomomenter av mer kompleks natur.

Investorer i fondsobligasjoner kan miste rentebetalinger, da tilsynsmyndigheter kan pålegge utsteder å stoppe rentebetalinger dersom sistnevnte kommer i brudd med kapitalkrav. Ved vesentlige brudd på kapitalkrav, kan investor risikere at fondsobligasjonen blir nedskrevet og/eller konvertert til egenkapital. I verste fall kan investorer oppleve at fondsobligasjonen blir nullet, noe som kan være tilfelle hvis en bank blir reddet av myndighetene («bail-out»).

God risikojustert avkastning

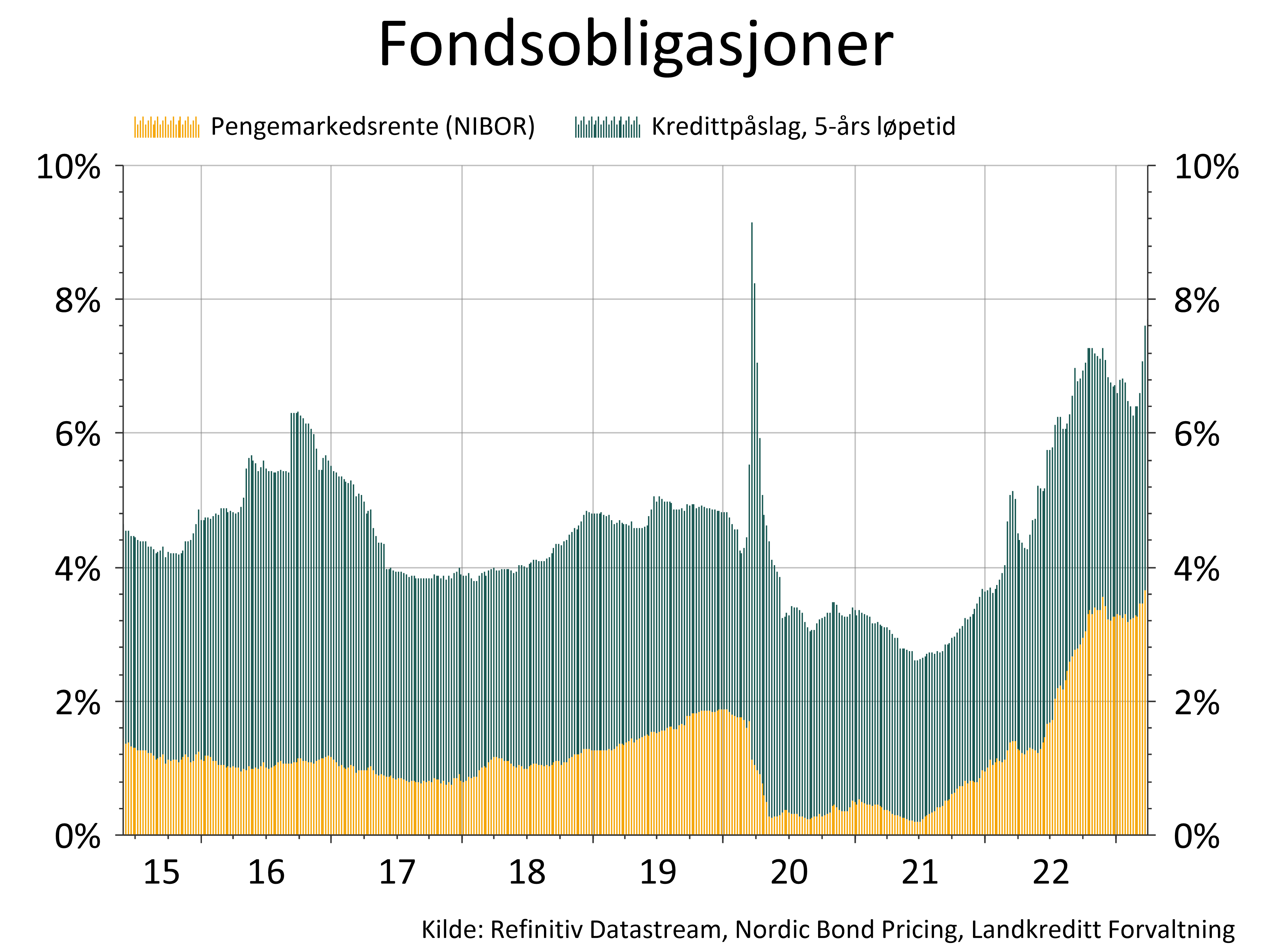

Den forventede årlige avkastningen fra fondsobligasjoner i det norske markedet har steget betydelig siden 2021, i tråd med stigende renter og høyere kredittpåslag. I dagens marked må store norske banker regne med å betale omtrent 4 prosent i kredittpåslag over den gjeldende pengemarkedsrenten, som også er omtrent 4 prosent. En forventet årlig avkastning på omtrent 8 prosent fra fondsobligasjoner gir god risikojustert avkastning, sammenlignet med historisk aksjeavkastning på 8-10 prosent. Dette fordi svingningene (volatiliteten) knyttet til fondsobligasjoner er betydelig lavere enn svingningene i aksjemarkedet.

Figur 1: Pengemarkedsrente og kredittpåslag på fondsobligasjoner fra store norske banker, med 5 år til forfall. Data hentet fra Nordic Bond Pricing.

Vi har en konservativ investeringsfilosofi med hensyn til hvilke kreditter vi ønsker eksponering mot i Landkreditt Extra, da en av våre målsetninger er å unngå negative overraskelser. Dette gjelder også med hensyn til fondsobligasjoner, der vi har et ufravikelig krav om at vi holder oss til innenlandske banker. Det er to hovedårsaker til valget om å utelukkende investere i norske banker.

For det første er norske banker gjennomgående solide, og vi har tro på at de har finansiell styrke til å klare seg gjennom antatt svakere økonomiske tider de kommende årene. Ved utgangen av mai har vi investert i fondsobligasjoner fra DNB, SpareBank 1 SMN, SpareBank 1 SR-Bank og Sparebanken Sør.

For det andre vurderer vi at det er lav sannsynlighet for direkte tap av hovedstol på fondsobligasjoner fra norske banker. Jeg har jobbet med det norske obligasjonsmarkedet i snart 20 år og i løpet av denne perioden er det ingen investorer som har opplevd at fondsobligasjoner fra norske spare- eller forretningsbanker har blitt nullet eller nedskrevet.

Nulling av fondsobligasjoner er dessverre ikke et helt ukjent fenomen i Europa, der de mest kjente episodene er kollapsen til sveitsiske Credit Suisse tidligere i år og situasjonen da spanske Banco Popular ble tatt over av Banco Santander i 2017.

For de som husker godt, trenger vi ikke å reise lenger enn til vårt naboland Danmark, der konkursen til Roskilde Bank i 2008 påførte flere norske fond tap, da danske myndigheter valgte å nulle et ansvarlig lån.