Spørsmålene rundt denne «rente-oppstandelsen» er mange. Hvor mye vil inflasjonen stige og hvor høyt vil markedsrentene kunne gå? Og, er det snakk om midlertidig oppgang, eller biter høyere inflasjon og renter seg fast over lengre tid.

Svarene her er langt fra gitt. Selv sentralbankenes skarpskodde økonomer vet ikke hvordan landskapet vil se ut. For deg som sparer i aksjer, tror vi det er fornuftig å fortsatt være i aksjemarkedet, men du må nok påregne lavere avkastning på pengene dine fremover.

En lang periode med fallende inflasjon og renter

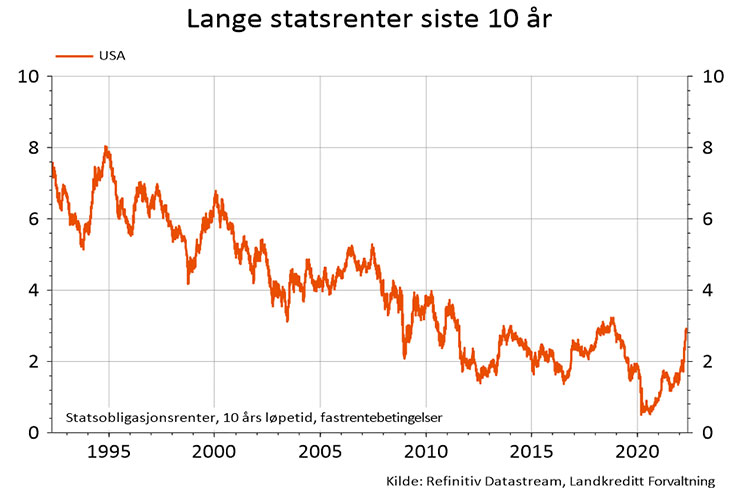

Økt globalisering, solide teknologiske fremskritt, fleksible arbeidsmarkeder og god produktivitetsvekst, har de siste tiårene gitt oss stadig fallende inflasjon og derved fallende renter. Figuren nedenfor viser fallet i rentene eksemplifisert med lange statsrenter (ti års renter) i USA, som de siste omtrent 25 årene har kommet ned fra rundt åtte prosent midt på nitti-tallet til under to prosent for ett år eller to siden.

Figur 1: Utviklingen for 10-års statsobligasjonsrenter i USA

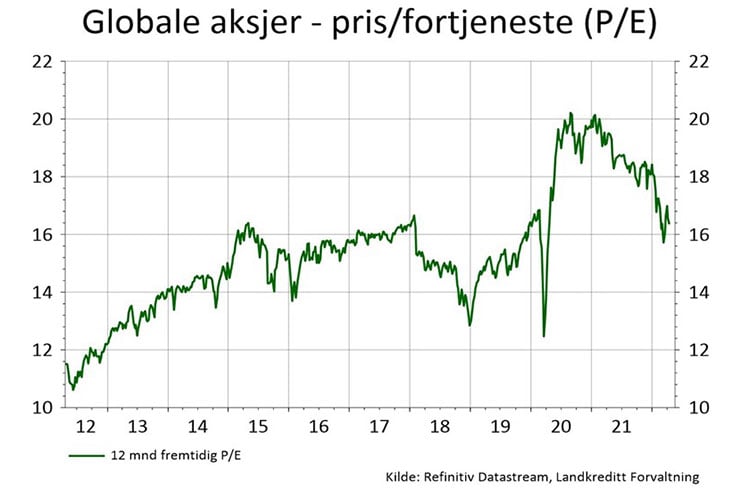

Effektene på aksjemarkedene av lavere renter har gjennomgående vært positive. Bedriftenes overskudd har steget grunnet relativt sett lavere driftskostnader (blant annet har mange bedrifter kunnet trekke på billigere importert arbeidskraft og underleveranser fra lavkostland) og lavere finanskostnader. Og avkastningskravet til investorene har falt og derved banet vei for høyere prising av bedriftenes resultater. Hvordan rentene har påvirket prisingen av selskapenes resultater, ser vi tydelig effekten av i figuren nedenfor, hvor den grønne linjen viser hvordan P/E (pris i forhold til fortjeneste) for globale aksjer steg fra et omtrent 11-12 ganger i 2012 til omtrent 20 ganger i 2021.

Vi har skrevet om TINA tidligere. Investorene har derved i større og større grad sett seg nødt til å søke til risikoaktiva som aksjer for å få tilstrekkelig avkastning på midlene sine til å sikre kjøpekraften sin på sikt.

Figur 2: Utviklingen i verdsettelse (12 mnd fremtidig P/E) for globale aksjer (aggregerte tall)

Pandemien – en katalysator for endring i inflasjons- og renteutsiktene

I forbindelse med koronapandemien har vi fått et tilbudssidesjokk som utfordrer de trendene som er beskrevet ovenfor. I flere typer av verdikjeder er det vanskeligheter knyttet til leveranser. Det startet blant annet med mangel på elektroniske brikker og containere. Så har vi lest om brist på arbeidskraft i tjenesteytende næringer som hotell, restaurant, reiseliv og transport. Og i det siste har krigen i Ukraina medført brist på blant på livsviktige råvarer som blant annet korn og olje- og gass.

Er du en tysk bilprodusent som ikke klarer å levere biler til kundene grunnet mangel på komponenter som elektroniske brikker og ledninger, samt tjenester som bilfrakt, begynner du antagelig å planlegge for mer «kortreiste» leveranser. Det innebærer i så fall et trendbrudd i forhold til økt globalisering, og vil i sin tur kunne føre til kostnadsvekst.

Begynnelsen på en negativ lønns- og kostnadsspiral?

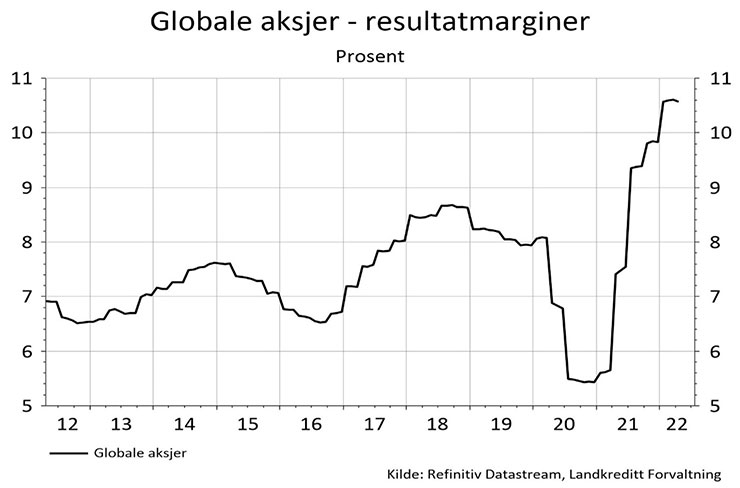

Som forbrukere merker vi at prisene på mange varer stiger. Vi søker å kompensere for dette gjennom økte lønnskrav. Målet er å beholde kjøpekraften vår. For bedriftene betyr økte priser på innsats-faktorer som lønn, varer og kapital, et begynnende press på resultatmarginene. Resultatmarginene har steget mye i etterkant av pandemien og er nå på et historisk høyt nivå. Særlig gjelder dette for amerikanske selskaper. Utviklingen for marginene på global basis ses av figuren nedenfor.

Figur 3: Utviklingen i resultatmarginer for globale aksjer (aggregerte tall)

Hva betyr dette for aksjemarkedene?

Det er vanskelig å komme fra at økt inflasjon og renter vil påvirke aksjekursene negativt. Bedriftenes resultatmarginer vil etter alt å dømme ha nådd toppen og etter hvert måtte komme noe ned. Samtidig vil noe høyere renter gjøre renteplasseringer mer attraktivt sammenlignet med å plassere midler i aksjer. Avkastningskravet for aksjer går opp og prisingen av hver resultatkrone på bunnlinjen hos selskapene vil falle.

Det siste har heldigvis allerede aksjemarkedene begynt å justere seg for, i og med at P/E tallet har kommet ned fra rundt 20 for litt siden til 16-17 nivå i dag (grønn linje i figur 2 ovenfor). Dette er begrunnet i at aksjemarkedene i sin natur er fremoverskuende.

Hvordan utviklingen for selskapsresultatene vil utvikle seg, er ikke godt å si. Muligens er det slik at et visst fall i marginene hos en del selskaper kan kompenseres med å ta ut økte priser. Så fallet i marginene behøver ikke å bli så stort.

For å avslutte med en frase fra vår nå avdøde agent-helt. Aksjemarkedet er «shaken», men neppe «rørt», i overført betydning, over at inflasjon og renter igjen ser ut til å ha oppstått fra de døde.